Код ошибки в декларации по НДС — это специальный шифр, позволяющий оперативно разобраться в сути недочета, допущенного в предоставленной отчетности. Все нарушения сгруппированы по ключевым характеристикам, у каждой группы — отдельная кодировка.

Журнал “Налог на прибыль: учет доходов и расходов” № 6/2018

Если организация обнаружила в поданной ранее декларации по налогу на прибыль ошибки или неотражение каких-либо сведений, которые привели к занижению суммы налога, подлежащей уплате, она обязана представить уточненную декларацию.

В каком порядке происходит представление «уточненки»? Поговорим об этом в данной статье. Но для начала напомним порядок исправления ошибок, предусмотренный НК РФ.

Уведомление об уточнении «В разделе 3 есть сведения, не соответствующие данным ФНС»

На Расчет по страховым взносам получено уведомление об уточнении: «В Разделе 3 присутствуют сведения по физическим лицам, не соответствующие сведениям, имеющимся в налоговом органе».

Решение

Проверьте, правильно ли заполнены ФИО, СНИЛС и ИНН сотрудников, указанных в протоколе:

- если данные верны — представьте в ФНС сканы документов, подтверждающие персональные данные сотрудников;

- не верны — отправьте корректирующий отчет.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Здравствуйте, уважаемые профессионалы!Подскажите, пожалуйста, что делать если при сдаче формы 6 НДФЛ было получено Уведомление об уточнении налоговой декларации (расчёта). Ошибка: “Выявление недостатков (ошибок) в налоговой декларации;;Код ошибки “0000000001”, Декларация (расчет) содержит ошибки и требует уточнения. Я так понимаю, ошибки в справках 2 НДФЛ, неверное КБК. А какое там КБК может быть??? НДФЛ в бюджет перечисляет ИП в качестве налогового агента, КБК в платежном поручении будет такое: 182 1 01 02010 01 1000 110. Прилагаю само уведомление об уточнении и скрин справки с 1С.

Каждый год компания СКБ Контур проводит конкурс для предпринимателей «Я Бизнесмен», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока.

Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании.

Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать

Ошибка «Код категории МС (ВЖМС, ВПМС) не может быть указан. Пониженный тариф применяется, если по коду НР (ВЖНР, ВПНР) база для исчисления СВ стр. 150 равна МРОТ»

В сверке сотрудников появилась ошибка «Код категории МС (ВЖМС, ВПМС) не может быть указан. Пониженный тариф применяется, если по коду НР (ВЖНР, ВПНР) база для исчисления СВ стр. 150 равна МРОТ».

Причина

В РСВ сумма базы для исчисления страховых взносов по сотруднику с кодом МС в строке 130 заполнена неверно либо не должна быть заполнена вообще.

Если в подразделе 3. 1 присутствует код МС, то база начисления взносов по коду НР должна быть равна МРОТ — исправьте базу. Когда налогооблагаемая база меньше МРОТ, код МС применять нельзя — поменяйте код категории.

Почему не принимают декларацию

О недочетах в оформлении отчета налогоплательщик узнает практически сразу. Например, если допущена арифметическая погрешность, то специальная программа проверки укажет на несостыковку. Опечатки в оформлении тоже приведут к отказу в приеме отчетности.

Отказ в приемке отчетности по НДС возникает не только из-за ошибок в самой отчетной форме. Налоговики считают ошибкой и расхождения данных между контрагентами. Налоговики разъясняют, где искать ошибку исчисления суммы НДС, подлежащей вычету, — в книгах покупок и продаж. Например, когда ваша фирма заявляет вычет, отражая приобретения в книге покупок, а контрагент по каким-либо причинам не включает эту реализацию в свою книгу продаж.

Если в расчете будут выявлены расхождения, то в адрес налогоплательщика ФНС направит запрос-требование о предоставлении пояснений. Шифр недочета в запросе позволит быстро определить суть помарки в декларационном отчете. Например, еще в 2018 году действовали всего 4 шифра по отчетности НДС. Но с начала 2020 г. чиновники ввели дополнительные пять. Теперь кодификаторов 9, каждый характеризует конкретный вид недочета.

Какие разъяснения по отказам ФНС на форму РСВ можно получить? Как проверить наличие ошибок? Рассказываем в статье.

Из ФНС приходят отказы с формулировками:

Все перечисленные в письме проверки реализованы в сервисе. Аналоги ошибок. Аналогом указанных ошибок, полученных от ФНС, у нас являются предупреждения типа:

- Разница сумм (050(2) + 050(3) + (050(4)) – ((051(2) + 051(3) +051(4))’значение’ должна быть равна сумме 150 (1месяц) + 150 (2 месяц) + 150 (3 месяц) по всем сотрудникам с кодами «значение» в разделе 3.

- И другие с подобным текстом.

Как проверить наличие ошибокУбедитесь, что отчеты за предыдущие периоды были сданы через Контур. Экстерн и приняты или находятся на обработке в ФНС.

- Войдите в черновик текущего периода и перенесите данные прошлых периодов, нажав на кнопку «Перенести данные» в левом нижнем углу. Затем в разделе 3 переведите все поля в режим авторасчета сумм с помощью кнопки «Действия».

- Суммы в приложениях к Разделу 1 приведите в соответствие с Разделом 3. Можно воспользоваться автоматическим расчетом разделов.

- Перед отправкой проверьте отчет.

Сверки сумм между 3 и 1 разделами происходят только в том случае, если отчет исходный (на титуле «номер корректировки = 0»). Если отчет корректирующий, можно на время проверки изменить его признак, а после проверки вернуть признак корректировки. - Если данные во всех периодах актуальны, проверки пройдены, внутри сервиса нет ошибок и предупреждений, но поступает уведомление об отказе (уточнении) с формулировками, указанными выше, вопрос о расхождениях в базе нужно уточнить в ФНС.

- Все новости

- Аудитору

- Работодателю

- Всем

- Отчеты об оценке. Бизнес-планы

Пришло уведомление об уточнении сданной бухотчетности: как реагировать

Можно направить исправленный вариант в налоговую, а можно этого и не делать, сообщила ФНС. ФНС напомнила, что при направлении по ТКС обязательного экземпляра бухотчетности формируются следующие технологические электронные документы:

- подтверждение даты отправки;

- квитанция о приеме бухгалтерской (финансовой) отчетности (формируется налоговым органом);

- уведомление об отказе в приеме БФО (формируется налоговым органом);

- извещение о получении электронного документа – формируется автоматически программным обеспечением получателя для последующей передачи отправителю на каждый вышеперечисленный документ;

- уведомление об уточнении БФО (формируется налоговым органом). Подтверждает факт приема БФО, содержащей ошибки по контрольным соотношениям, с указанием номеров таких КС, предлагает дать пояснения или внести исправления;

- извещение о вводе сведений, указанных в БФО и аудиторском заключении о ней. Формируется налоговым органом и подтверждает, что в информации, представленной в файле, не содержится ошибок.

После получения организацией квитанции о приеме и извещения о вводе или уведомления об уточнении отчетность считается принятой и попадает в госинформресурс бухотчетности (ГИР БО). Основаниями для отказа в приеме по ТКС отчетности и АЗ являются:

- несоблюдение формата;

- отсутствие усиленной квалифицированной электронной подписи или несоответствие данных владельца сертификата;

- представление отчетности не в ту налоговую.

Рекомендуйте новость коллегам:

Комментировать

Обсудить на форуме

Отключить мобильную версию

Как понять уведомление ФНС об отказе

Шпаргалка по 10 самым распространенным причинам отказов

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода.

Перед вами 10 самых распространенных причин отказов.

Отказ в приеме отчетности

Код ошибки

Что пишет ИФНС

Что это значит и что делать

0400200005

Повторная регистрация первичного документа

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. 0400400011

Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам

Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1. 1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1. 0400100001

Не найден плательщик по ИННКПП, представленным в файле

Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. 0400400018

Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. 0400400017

Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам

0100500001

Отсутствуют сведения о доверенности в налоговом органе

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. 0100200009

Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации

Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно

0400300001

Регистрация уточненного документа без первичного

Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. 0300100002

Файл xsd-схемы не найден

Решение зависит от того, на какую форму пришел отказ. 0000000002

Декларация (расчет) содержит ошибки и не принята к обработке

Если отказ пришел на РСВ, то рекомендуем отправить его еще раз.

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

Код ошибкиЧто пишет ИФНСЧто это значит и что делать

0400200005Повторная регистрация первичного документаВозможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. Как проверить, что отчет принят, описано в инструкции

0400400011Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицамТакой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1. 1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции

0400100001Не найден плательщик по ИННКПП, представленным в файлеОшибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции

0400400018Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицамОтказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Как исправить эту ошибку, описано в инструкции

0400400017Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить. Попробуйте — 14 дней бесплатно.

Как действовать (продолжение)

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять. Попробуйте — 14 дней бесплатно.

Не пропустите новые

публикации

В соответствии с законом № 402-ФЗ, бухотчетность, в общем случае, подписывается руководителем компании. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО утверждают финотчетность в период с 1 марта по 30 апреля следующего года (ст. 34 14-ФЗ от 08. 1998). А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно (ст. 88 208-ФЗ от 26. 1995).

В большинстве случаев в ФНС предоставляются сведения, которые еще не утвердили на собрании учредителей. Таким образом, становится закономерным вопрос, можно ли сдавать уточненный баланс за 2021 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

В ч. 5 ст. 18 закона 402-ФЗ о бухучете внесли изменения по корректировке годовых финотчетов. По новым правилам, скорректированную бухотчетность сдают до 31 июля или в течение 10 рабочих дней после того, как исправят отчетные показатели по аудиторскому заключению и заново утвердят бухгалтерские отчеты.

Степень существенности ошибок

По правилам, уточнение уже раскрытой в составленной финансовой отчетности информации необходимо в следующих случаях — только если обнаружили существенные ошибки. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

При незначительных помарках внесение исправлений в бухгалтерскую отчетность не допускается. Коррективы вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период повлияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

«Ошибка признается существенной, если ее значение искажает показатель любой строки отчета более чем на 10%».

Чтобы скорректировать учетные данные, применяется ретроспективный пересчет показателей бухгалтерской отчетности, составленной по итогам года. Показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина № 63н от 28. 2010, или ПБУ 22/2010, устанавливает ключевые правила исправления ошибок в бухгалтерском учете и отчетности за прошлые периоды после отчетной даты.

Алгоритм действия зависит от момента выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Для одной ситуации корректировка невозможна, а для другой проводится в обязательном порядке.

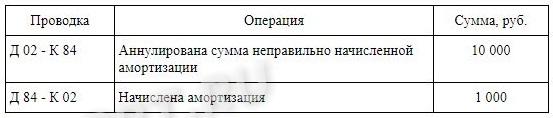

Разберемся, какие действия предпринять бухгалтеру в каждом случае и надо ли сдавать уточненный баланс, если показатели изменились, но отчетность уже утверждена. В этом случае бухгалтер корректирует записи уже в текущем периоде, не изменяя данные отчетного года и не сдавая уточненный баланс с приложениями. По правилам, при проведении корректировок финансовой отчетности компании с ней не может быть осуществлена бухгалтерская операция в прошлом, закрытом периоде. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность. Для примера возьмем ситуацию, когда неправильно начислена амортизация. Проводка выглядит так:

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.

У любой организации хотя бы раз возникала ситуация, когда в текущем периоде вдруг находилась ошибка, относящаяся к прошлым налоговым периодам.

Например, организация в 2018 году обнаружила документы за 2016 год, данные из которых не были включены в расчет облагаемой базы по налогу на прибыль. Возникает вопрос: как исправить ошибку? Обязана организация подать «уточненку» за 2016 год или она имеет право включить эти расходы в базу 2018 года?

Обратимся к ст. 54 НК РФ, где даны два варианта исправления ошибок прошлых лет: в периоде совершения ошибки или в периоде обнаружения. Какие условия должны быть соблюдены при выборе того или иного варианта?

Согласно абз. 2 п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (искажения).

Иными словами, по общему правилу при обнаружении в 2018 году ошибки за 2016 год нужно скорректировать базу за 2016 год и подать за этот период уточненную декларацию.

Тем же пунктом (абз. 3) установлены исключения из приведенного общего правила, когда налогоплательщик вправе произвести перерасчет за период, в котором были обнаружены ошибки, не представляя «уточненку» за прошлые периоды:

- невозможно определить период совершения ошибок (искажений);

- допущенные ошибки (искажения) привели к излишней уплате налога.

Указанные положения ст. 54 НК РФ соотносятся с нормами ст. 81 НК РФ, регулирующей порядок внесения изменений в налоговую декларацию.

Порядок внесения изменений в налоговую декларацию.

Согласно п. 1 ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации:

- ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан представить в налоговый орган уточненную налоговую декларацию;

- ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе (но не обязан) представить «уточненку». При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Таким образом, если в 2018 году налогоплательщик обнаружит ошибку, допущенную в 2016 году, которая привела к излишней уплате налога за 2016 год, он имеет право провести корректировку в текущем периоде – 2018 году.

В этом случае у него отсутствует обязанность представления уточненной налоговой декларации за налоговый период совершения ошибки (Письмо Минфина России от 27. 2017 № 03-02-07/1/62596), то есть за 2016 год. При этом, как следует из Письма Минфина России от 23. 2012 № 03-03-06/1/24, не имеет значения, что период совершения ошибки можно определить.

Отметим, что, по мнению Минфина, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (искажения) (см. письма от 15. 2010 № 03-02-07/1-528, от 08. 2010 № 03-03-06/1/388, от 05. 2010 № 03-02-07/1-216).

Аналогичный подход можно найти в арбитражной практике. Так, в Постановлении Девятого арбитражного апелляционного суда от 28. 2012 № 09АП-14786/2012-АК отмечено, что позиция налогоплательщика о правомерности взаимозачета ошибок, приводящих как к занижению, так и к завышению подлежащего уплате налога, противоречит точке зрения Минфина, изложенной в вышеупомянутых письмах.

Для наглядности все вышесказанное сведем в таблицу.

Ошибки, обнаруженные в первичной декларации

В каких случаях применительно к налогу на прибыль возникают ошибки

Исправление ошибки (п. 1 ст. 54)

Представление уточненной декларации

Приведшие к занижению суммы налога

Занижены доходы

и (или)

завышены расходы

В периоде совершения (абз. 2)

Обязанность налогоплательщика

Не приведшие к занижению суммы налога

Завышены доходы

и (или)

занижены расходы

В периоде совершения или в периоде обнаружения (абз. 3)

Право налогоплательщика

В уточненной декларации нужно указать правильные суммы налога, исчисленные с учетом изменений (а не разницу между правильно исчисленным налогом и налогом, отраженным в ранее представленной декларации).

Уточненная налоговая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

При представлении в налоговый орган первичной декларации по налогу на прибыль в титульном листе по реквизиту «Номер корректировки» проставляется «0–», при представлении уточненной декларации указывается номер корректировки (например, «1–», «2–» и т. ) (пп. 2 п. 2 Порядка заполнения декларации).

Будет ли считаться неверное указание номера основанием для привлечения налогоплательщика к ответственности по ст. 119 НК РФ как непредставление в установленный срок налоговой декларации?

По мнению арбитров, не будет. Так, в Постановлении ФАС МО от 15. 2008 № КА-А41/10849-08 по делу № А41-К2-23182/07 рассматривался налоговый спор в связи с тем, что организация при заполнении декларации по ошибке указала не тот вид документа (корректирующий вместо первичного). Суд пришел к выводу, что неверное указание вида декларации при своевременном ее представлении не образует состава правонарушения по ст. 119 НК РФ.

В Письме УФНС по г. Москве от 02. 2007 № 09-14/105412 разъяснено, что неверное указание вида декларации (уточненная вместо первичной), переданной по ТКС, не является основанием для привлечения к ответственности по ст. 119 НК РФ, если налогоплательщик получил подтверждение принятия первоначально поданной декларации.

Уточненная налоговая декларация представляется налогоплательщиком в налоговый орган по месту учета (п. 5 ст. 81 НК РФ).

Если налогоплательщик, будучи правопреемником при реорганизации, обнаружит в налоговых декларациях присоединенной организации неотражение или неполноту отражения сведений, приводящих к занижению суммы налога, он обязан представить уточненные декларации за периоды до реорганизации или за последний налоговый период. «Уточненка» представляется в налоговый орган по месту учета организации-правопреемника (см. Письмо Минфина России от 05. 2008 № 03-02-07/1-46).

При этом налоговые обязательства уточняются по тем бюджетам, в которые производилась уплата налога по месту нахождения присоединенной организации, то есть в уточненных налоговых декларациях указываются те же коды ОКТМО, которые были отражены в первичных налоговых декларациях, представленных в налоговый орган организацией до ее реорганизации (см. Письмо ФНС России от 18. 2011 № ЕД-4-3/19308 (п. 2)). При этом в декларации указываются ИНН и КПП организации-правопреемника и наименование реорганизованной организации (п. 7 Порядка заполнения декларации).

Если в том периоде, за который организация подает «уточненку», она была зарегистрирована в другом субъекте РФ, то в подразд. 1 декларации в части доплаты (уменьшения) авансовых платежей по налогу на прибыль в бюджет субъекта РФ необходимо указать код ОКТМО, установленный при представлении первоначальной декларации за эти периоды (см. Письмо УФНС по г. Москве от 30. 2008 № 20-12/101962).

Что касается подачи «уточненки» в отношении ликвидированного и снятого с учета обособленного подразделения, налогоплательщик представляет уточненные налоговые декларации по данному ОП в налоговый орган по месту нахождения организации. При этом налоговые обязательства уточняются по тем бюджетам, в которые производилась уплата налога по месту нахождения ликвидированных впоследствии ОП (см. Письмо ФНС России от 06. 2006 № 02-4-12/23).

На практике нередки ситуации, когда организация обнаруживает переплату за прошедшие периоды в отношении других налогов, которые учитывались при расчете облагаемой базы по налогу на прибыль в составе прочих расходов согласно пп. 1 п. 1 ст. 264 НК РФ (транспортный налог, налог на имущество, земельный налог, страховые взносы).

Например, организация в 2018 году обнаружила, что она начислила и уплатила излишние суммы налога на имущество за 2016 год. Она подала уточненную декларацию за 2016 год по этому налогу. Должна ли она подать еще и уточненную декларацию по налогу на прибыль за 2016 год, ведь излишне начисленная сумма налога на имущество привела к занижению суммы налога на прибыль за этот период?

Исчисление налогов, учитываемых в составе расходов, в излишнем размере (в том числе вследствие неприменения льготы или иного освобождения) не может квалифицироваться как ошибка при исчислении налога на прибыль (из Постановления Президиума ВАС РФ от 17. 2012 № 10077/11).

Учет в составе расходов первоначально исчисленной суммы налога, соответствующей положениям перечисленных норм НК РФ, не может квалифицироваться как ошибка. Корректировка базы по этому налогу должна рассматриваться как новое обстоятельство, свидетельствующее о необходимости учета излишне исчисленной суммы земельного, транспортного налогов, налога на имущество, страховых взносов в периоде указанной корректировки в составе внереализационных доходов, перечень которых в силу ст. 250 НК РФ не является исчерпывающим.

В рассматриваемой ситуации организация не обязана представлять уточненную декларацию по налогу на прибыль. Переплату по налогам, учтенную в предыдущих периодах, нужно отразить во внереализационных доходах того периода, когда организация представит «уточненку» по другим налогам и (или) страховым взносам.

Об условиях освобождения от ответственности.

Положениями п. 3 и пп. 1 п. 4 ст. 81 НК РФ определены условия, позволяющие организациям избежать налоговой ответственности при подаче уточненной декларации.

Условия освобождения от ответственности зависят от момента представления «уточненки», который сравнивается с установленными сроками подачи налоговой декларации и сроком уплаты налога.

Согласно ст. 289 НК РФ декларации по налогу на прибыль представляются не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3), а по итогам налогового периода – не позднее 28 марта года, следующего за истекшим налоговым периодом (п.

Налог на прибыль, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период ст. 289 НК РФ. Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (п. 1 ст. 287 НК РФ).

Итак, как было отмечено выше, условия освобождения от ответственности зависят от момента представления уточненной декларации в налоговый орган:

- до истечения срока подачи налоговой декларации (п. 2 ст. 81 НК РФ). В этом случае декларация считается поданной в день подачи «уточненки». Организация освобождается от ответственности, как говорится, по умолчанию;

- после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога (п. 3 ст. 81 НК РФ). В отношении налога на прибыль правило, предусмотренное этой нормой, не работает, так как срок подачи декларации и срок уплаты налога совпадают;

- после истечения срока подачи налоговой декларации и срока уплаты налога (п. 4 ст. 81 НК РФ). Согласно этой норме налогоплательщик освобождается от ответственности в двух случаях.

Во-первых, «уточненка» представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени.

Во-вторых, если «уточненка» представлена после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Отметим, что положения п. 4 ст. 81 НК РФ не уточняют, за какие именно налоговые правонарушения налогоплательщики могут избежать ответственности, если до подачи «уточненки» уплатят недоимку и пени. По-видимому, предполагается, что организации могут рассчитывать на освобождение как по ст. 120, так и по ст. 122 НК РФ.

Согласно ст. 120 НК РФ грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения влечет взыскание штрафа в размере 10 000 руб. 1) или 30 000 руб. , если те же деяния совершены в течение более одного налогового периода (п.

В силу ст. 122 НК РФ неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20 % от неуплаченной суммы налога (п. 1), а если это деяние совершено умышленно – в размере 40 % от неуплаченной суммы налога (п.

Возникает вопрос: может ли быть привлечен к ответственности по ст. 122 НК РФ налогоплательщик, подавший «уточненку» с указанием увеличения базы и суммы налога к уплате, однако не уплативший данную сумму и пени до ее подачи?

Согласно позиции Минфина, изложенной в Письме от 13. 2016 № 03-02-07/1/53498, НК РФ не предусмотрено освобождение налогоплательщика от ответственности за совершение данного правонарушения по основанию, установленному п. 4 ст. 81 НК РФ, при условии уплаты недоимки и пеней после представления в налоговый орган соответствующей уточненной налоговой декларации.

В Письме Минфина России от 23. 2017 № 03-02-07/1/31591 также говорится, что для освобождения от ответственности по п. 1 ст. 122 НК РФ при наличии недоимки на день подачи уточненной налоговой декларации налогоплательщик должен до ее подачи уплатить налог и пени за просрочку уплаты налога.

Камеральная налоговая проверка уточненной декларации.

Согласно пп. 2 п. 1 ст. 31 НК РФ налоговые органы вправе проводить налоговые проверки в порядке, установленном Налоговым кодексом.

По общему правилу камеральная налоговая проверка (КНП) проводится на основе налоговой декларации, в том числе уточненной, и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Кодекс не содержит ограничений по проверке налоговым органом всех показателей «уточненки», представленной в ИФНС после завершения КНП налоговой декларации, по результатам которой не был установлен факт нарушения законодательства о налогах и сборах (Письмо Минфина России от 14. 2015 № 03-02-07/1/40441).

Осуществляя проверку уточненных деклараций, в том числе и декларации по налогу на прибыль, ИФНС вправе затребовать дополнительные документы.

Согласно абз. 3 п. 3 ст. 88 НК РФ при проведении КНП декларации по налогу на прибыль, в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

При проведении КНП в отношении уточненной декларации, в которой уменьшена сумма налога на прибыль, подлежащая уплате в бюджет, по сравнению с ранее представленной декларацией, налоговый орган также вправе требовать представления в течение пяти дней необходимых пояснений, обосновывающих изменение соответствующих показателей декларации (абз. 2 п. 3 ст. 88 НК РФ).

В соответствии с п. 3 ст. 88 НК РФ при проведении КНП на основе «уточненки», представленной по истечении двух лет со дня, установленного для подачи декларации по налогу на прибыль за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджет, или увеличена сумма полученного убытка по сравнению с ранее представленной декларацией, ИФНС вправе истребовать у налогоплательщика:

- первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации;

- аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

Отметим, что при подаче уточненной декларации налоговые органы вправе проверить период, за который она представлена, в рамках выездной налоговой проверки (ВНП) согласно абз. 3 п. 4 ст. 89 НК РФ. При этом в рамках повторной ВНП проверяется период, за который представлена «уточненка», в том числе если указанный период находится за пределами трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

(Подробнее об этом читайте в статье Е. Ермошиной «О «глубине» повторной выездной налоговой проверки» на стр.

В заключение хотелось бы отметить, что пп. 2 п. 2 Порядка заполнения декларации прямо предусмотрено, что при перерасчете налогоплательщиком сумм налога не учитываются результаты налоговых проверок, проведенных налоговым органом, за тот налоговый период, по которому налогоплательщиком производится перерасчет сумм налога.

Вместе с тем НК РФ не ограничивает налогоплательщика во времени представления уточненных деклараций. Уточненная декларация может быть представлена в ходе ВНП или КНП первичной декларации, после окончания КНП первичной декларации, но до составления акта КНП первичной декларации, после направления акта КНП первичной декларации либо акта ВНП, но до вынесения решения по ее результатам. Порядок действий налогового органа при поступлении уточненной налоговой декларации в каждом конкретном случае будет различаться.

(Подробнее об этом читайте в статье С. Егоровой «О порядке учета ИФНС уточненных деклараций при принятии решения по результатам налоговой проверки» на стр. 63).

Как расшифровать

Требование от ФНС уже содержит шифры недочетов, которые необходимо пояснить или устранить.

Как расшифровываются неточности в декларационной отчетности по НДС?

Если в запросе от ФНС указан шифр 0000000001, то это означает, что налоговики выявили расхождения в отчетности контрагентов: код возможной ошибки 1 в декларации по НДС указывает сразу на несколько категорий недочетов. Все они связаны с действиями или бездействием контрагента. К примеру, это такие варианты:

- контрагент вовсе не отчитался по налогу на добавленную стоимость;

- поставщик сдал нулевку;

- в декларации контрагента отсутствуют операции, заявленные налогоплательщиком к вычету.

В отдельной ситуации шифр 1 обозначает, что ФНС не в силах идентифицировать запись о счете-фактуре в отчетности и сверить ее с информацией контрагентов.

Код 2

Кодификатор под номером 2 обозначает, что при проверке отчетности выявлено расхождение между данными разделов 8 и 9. То есть налогоплательщик ошибся при заполнении сведений о данных из книги покупок и книги продаж. Зачастую ошибка кроется в операциях по принятию вычета НДС по авансовым счетам-фактурам, по которым вычет уже заявили.

Код 3

Формат недочета под шифром 3 обозначает расхождение в сведениях журналов учета по выставленным и полученным счетам-фактурам — между разделами 10 и 11 декларационного отчета. Например, когда налогоплательщики неверно отражают сведения о посреднических операциях.

Код 4

Шифр ошибки 4 обозначает, что налогоплательщик допустил арифметическую ошибку в заполнении граф декларации. В требовании ФНС указывается не просто кодификатор 0000000004. Рядом со ссылкой на ошибку налоговики указывают номер поля или строки, в которой выявлен недочет. К примеру, код ошибки 4 19 в декларации по НДС — это неправильное заполнение графы 19 декларации по налогу на добавленную стоимость.

Исправить неверную запись просто. Поднимите декларацию и найдите указанное поле или строку. Перепроверьте правильность записей. Вероятно, в поле допущена опечатка. Подготовьте корректировку.

Предлагаем образец пояснения при ошибке 4 20 21 в декларации по НДС (нарушение в строках 20 и 21 книги продаж) — контрагент указал неверные значения в книге покупок, то есть значения книги продаж у продавца и книги покупок у покупателя не совпадают. Для подтверждения приложите выписку из книги покупок с указанием несовпадающих сумм по конкретным счетам-фактурам.

Код 5

В нормативах ФНС разъясняется, что означает код ошибки 5 в декларации по НДС — если фирма допустила недочет в дате счета-фактуры разделов 8–12, то в требовании ФНС укажут эту кодировку. Этот означает, что в указанных графах отчета налогоплательщик:

- либо не указал дату счета-фактуры вовсе;

- либо сделал запись неверного формата;

- либо ошибся с датой счета-фактуры, и она не попадает в отчетный период (находится за его пределами).

Требуется перепроверить записи с данными счетов-фактур.

Код 6

Вычеты по НДС — обычное дело. Заявить на уменьшение налога на добавленную стоимость разрешается в течение трех лет. Если срок истек, то получить вычет нельзя. Если в требовании указан код ошибки 6 в книге покупок по НДС, то проверьте, не истек ли у заявленного вычета по НДС срок давности в три допустимых года.

Код 7

Среди всех недочетов код ошибки 7 в декларации по НДС встречается реже всего. Такое нарушение возможно, когда фирма заявляет на вычет счет-фактуру, выписанный до даты ее регистрации.

Например, компания создана в 2022 году. А в декларации заявлен вычет по счету-фактуре, выписанному декабрем предыдущего года. Фирма на тот момент не существовала и провести операцию никак не могла. Шифр 7 свидетельствует об ошибке в дате счета-фактуры, заявленного к вычету, либо о желании плательщика получить вычет незаконно.

Код 8

Сведения в журналах учета счетов-фактур аннулируются по разным причинам. Важно правильно оформить аннулирующую запись. Если в корректировке допущена помарка, то ФНС проставит код ошибки 9 в декларации по НДС, указав такую кодировку в требовании. Шифр обозначает, например, что сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или иная ситуация: в отчетности совсем отсутствует запись по счету-фактуре, подлежащая аннулированию.

Как исправить ошибки в декларации

Предположим, что фирма допустила ошибку в отчетной декларации. Налоговики направили требование в адрес налогоплательщика. У компании, получившей запрос от ФНС, есть всего 5 рабочих дней, чтобы выявить и исправить недочет.

Пятидневный срок исчисляется с момента отправки квитанции о получении требования от ФНС.

Алгоритм действий при получении требований:

- Проверьте правильность составления формуляра по НДС. Сверять весь отчет не требуется. Контроль проводите в отношении позиций формы, которые вызвали вопросы у контролеров. То есть проверьте те поля отчетности, которые были поименованы в требовании.

- Оформите корректировочный формуляр. Исправьте выявленные недочеты. Заполните корректировку по установленным требованиям. Не забудьте отметить порядковый номер исправления на титульном листе отчета.

- Подготовьте пояснения, в которых подробным образом опишите причину возникновения недочета. Если помарка привела к занижению налоговой базы или уменьшению суммы налога к перечислению в бюджет, то доплатите недоимку в срочном порядке. К пояснению приложите копию платежного поручения.

- Если помарка вызвана расхождениями с отчетностью контрагента, то подготовьте пояснительную записку. В письме отразите все обстоятельства и основания для включения операций в отчетность.

Обязательно приложите копии подтверждающих документов. Это счета-фактуры, договоры и контракты, акты выполненных работ, накладные и платежные поручения.