Ошибки, из-за которых РСВ не примут и пути исправления

распечатать Изменения для бухгалтера с 2023 года

После отправки РСВ инспекторы должны прислать квитанцию о приеме или уведомление об отказе с протоколом ошибки. Если от ИФНС пришел отказ в приеме, расчет считается непредставленным. Нужно найти и исправить ошибку, затем подать РСВ заново как первичный.

Последний день сдачи РСВ и 6-НДФЛ за 9 месяцев 2022 года – 31 октября года. Сдавайте заранее, чтобы была возможность исправить ошибки, если вдруг получите от налоговой уведомление с отказом в приеме отчетности и протоколом ошибки.

Ошибки, из-за которых РСВ не принимают

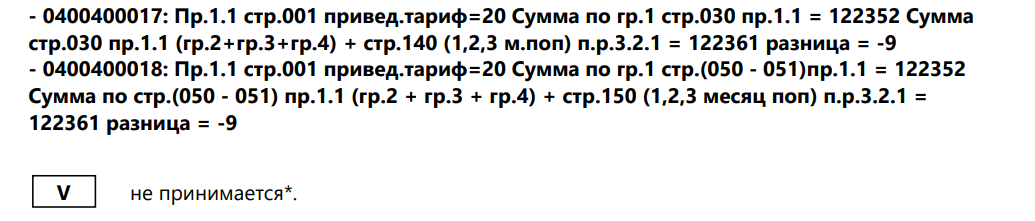

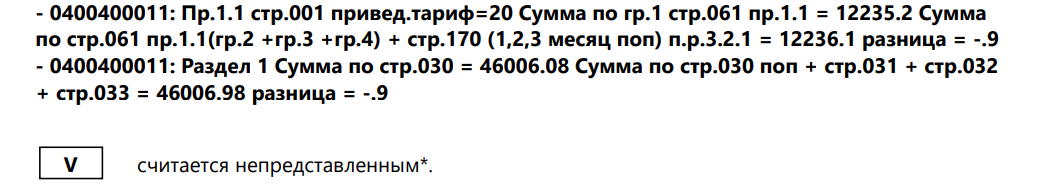

В налоговых инспекциях есть свои коды ошибок, когда в приеме РСВ отказывают из-за форматно-логического контроля электронного файла с отчетностью. Вот самые распространенные.

Какие штрафы грозят

Штраф за опоздание с РСВ предусмотрен статьей 119 Налогового кодекса. Это относится и к уточненному расчету, если его запросила налоговая.

Построчное описание, как заполнить расчет по страховым взносам, есть в бераторе Практическая энциклопедия бухгалтера

Если у вас есть доступ – пользуйтесь. Нет? Зайдите и зарегистрируйтесь на 3 дня. Вот все нужные вам ссылки:

Общие требования к порядку заполнения

Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»

Приложение 1 к разделу 1 – расчет страховых взносов на ОПС и ОМС

Приложение 2 – расчет сумм страховых взносов на обязательное социальное страхование по ВНиМ

Контрольные соотношения для РСВ

Пример заполнения расчета по страховым взносам

Выбор читателей

На плательщиков страховых взносов возложена обязанность по представлению в налоговые органы расчета по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ).

Также установлены требования о необходимости соответствия суммовых показателей, служащих основанием для исчисления страховых взносов (в частности, суммы выплат и иных вознаграждений в пользу физических лиц, базы для исчисления страховых взносов на обязательное пенсионное страхование в пределах установленной предельной величины, суммы страховых взносов на обязательное пенсионное страхование, исчисленных исходя из базы для исчисления страховых взносов на обязательное пенсионное страхование, не превышающей предельной величины), в целом по плательщику страховых взносов этим же показателям по всем физическим лицам (абз. 2 п. 7 ст. 431 НК РФ).

При обнаружении налоговым органом в расчете несоответствий в данных показателях расчет будет считаться непредставленным, о чем плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), будет сообщено в соответствующем уведомлении (абз. 2 п. 7 ст. 431 НК РФ).

В целях информирования плательщиков страховых взносов о выявленных несоответствиях в уведомлении отражаются коды ошибок с детальной расшифровкой соответствующих расхождений, в том числе с указанием строк расчета и суммовых значений.

Данный вид ошибки означает, что плательщиком не соблюдены условия о соответствии общей суммы исчисленных страховых взносов с начала расчетного периода с базы, не превышающей предельной величины, в целом по плательщику сумме исчисленных страховых взносов с начала расчетного периода по каждому физическому лицу за соответствующий месяц с базы, не превышающей предельной величины.

Плательщик страховых взносов обязан в пятидневный срок с даты направления в электронной форме уведомления (либо десятидневный срок с даты направления уведомления на бумажном носителе) представить расчет, в котором устранены выявленные налоговым органом несоответствия. В таком случае датой представления указанного расчета будет считаться дата представления расчета, признанного первоначально непредставленным (абз. 3 п. 7 ст. 431 НК РФ).

Обратите внимание! Непредставление расчетов в установленный срок может повлечь привлечение к налоговой ответственности (п. 1 ст. 119 НК РФ), а также явиться основанием для приостановления налоговым органом операций по банковским счетам плательщика в соответствии с п. 3.2 ст. 76 НК РФ.

Показывать по

10

20

40

сообщений

Дата регистрации: 10.01.2018

Сообщений:

При сдаче Расчета по страховым взносам из налоговой пришел отказ:

0400400018-Нарушено условие равенства значения базы для исчисления страховых взносов по плательщикустраховых взносов совокупной сумме по застрахованным лицам

В 1С проверка отчета никаких ошибок не выдаёт.

Подскажите, пожалуйста, какие строки должны друг другу соответствовать?

Ведь в разделе 3, Персонифицированная отчетность, п.3.2.1, стр. 250 указываются только 3 последних месяца, а в разделе 1, подраздел 1.1 и 1.2 Расчет сумм взносов – всего с начала расчетного года, т.е. равны они быть не могут. На всякий случай проверил, если суммарно за год по всем отчетам сложить стр. 250 из п.3.2.1, то всё соответствует общей сумме за год.

Этот код ошибки в контрольные соотношения налоговой был добавлен только конце декабря 2017 г., все предыдущие отчеты проходили без ошибок.

Дата регистрации: 09.04.2014

Сообщений:

У меня тоже отказкод ошибки 0400400017 нарушено условие равенства значения суммы выплат и иных вознагр., начисленных в пользу физ лиц, по плательщику страх взносов совокупной сумме по застрах лицам

Кудинова Елена (1С, Москва)

Дата регистрации: 12.04.2011

Сообщений:

Марина, добрый день.Подскажите, пожалуйста, был ли использован внешний отчет?https://releases.1c.ru/version_files?nick=AccountingCorp30&ver=3.0.57.10

Кудинова Елена (1С, Москва),Загрузила внешний отчет, пробую дальше заполнить и отправить, спасибо

Дата регистрации: 26.03.2017

Сообщений:

Новые контрольные соотношения только что опубликованы и, по идее, ещё не вступили в силу. Но, м.б., ошибка связана с неточностями или отсутствием у кого-то ИНН, или СНИЛС, или других персональных данных (напр, недействительный паспорт).

Обновил 1С, повторно сформировал отчет, налоговая приняла без ошибок.

Показывать по

10

20

40

сообщений

Какие разъяснения по отказам ФНС на форму РСВ можно получить? Как проверить наличие ошибок? Рассказываем в статье.

Из ФНС приходят отказы с формулировками:

Все перечисленные в письме проверки реализованы в сервисе.

Аналоги ошибок. Аналогом указанных ошибок, полученных от ФНС, у нас являются предупреждения типа:

- Разница сумм (050(2) + 050(3) + (050(4)) – ((051(2) + 051(3) +051(4))’значение’ должна быть равна сумме 150 (1месяц) + 150 (2 месяц) + 150 (3 месяц) по всем сотрудникам с кодами «значение» в разделе 3.

- И другие с подобным текстом.

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Убедитесь, что отчеты за предыдущие периоды были сданы через Контур.Экстерн и приняты или находятся на обработке в ФНС.

- Войдите в черновик текущего периода и перенесите данные прошлых периодов, нажав на кнопку «Перенести данные» в левом нижнем углу. Затем в разделе 3 переведите все поля в режим авторасчета сумм с помощью кнопки «Действия».

- Суммы в приложениях к Разделу 1 приведите в соответствие с Разделом 3. Можно воспользоваться автоматическим расчетом разделов.

- Перед отправкой проверьте отчет.

Сверки сумм между 3 и 1 разделами происходят только в том случае, если отчет исходный (на титуле «номер корректировки = 0»). Если отчет корректирующий, можно на время проверки изменить его признак, а после проверки вернуть признак корректировки. - Если данные во всех периодах актуальны, проверки пройдены, внутри сервиса нет ошибок и предупреждений, но поступает уведомление об отказе (уточнении) с формулировками, указанными выше, вопрос о расхождениях в базе нужно уточнить в ФНС.

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

Кто обязан сдавать отчетность через интернет

Отказ в приеме отчетности

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 14 дней бесплатно.

Как действовать (продолжение)

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 14 дней бесплатно.

Сдача любых видов отчетности во все контролирующие органы: ФНС, СФР, Росстат, РАР, РПН

Внесены поправки в порядок представления расчетов по страховым взносам. В частности, расширен перечень оснований, по которым расчет по страховым взносам может быть признан непредставленным (п. 7 ст. 431 НК РФ в ред. Федерального закона от 27.11.2017 № 335-ФЗ).

Помимо применяемых до сих пор критериев для отказа в приеме, при поступлении расчета в налоговый орган уведомление об отказе будет формироваться также в случае обнаружения ошибок в разделе 3 по каждому физлицу:

- в суммах выплат и иных вознаграждений (графа 210);

- в базе для исчисления страховых взносов в пределах установленной предельной величины (графа 220);

- в сумме исчисленных страховых взносов (графа 240);

- в базе для исчисления страховых взносов по дополнительному тарифу (графа 280);

- в сумме страховых взносов, исчисленных по дополнительному тарифу (графа 290).

Контрольные соотношения

- суммы исчисленных страховых взносов на обязательное пенсионное страхование по тарифу (графа 240) за каждый из последних трех месяцев расчетного (отчетного) периода с учетом данных за предыдущие отчетные периоды (исчисление нарастающим итогом с начала года в соответствии с п. 1 ст. 431 НК РФ);

- итоговые суммы «всего за последние 3 месяца расчетного (отчетного) периода» (строки 250, 300);

- суммы нарастающим итогом с начала года на предмет превышения предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование.

В перечне контрольных соотношений следует обратить внимание на сверку значений в строках подраздела 1.1 приложения 1 к разделу 1 (строки 030, 050 – 051, 061) с суммами по всем разделам 3 (по графам 210, 220, 240). Такая сверка проводится, когда значение поля 001 приложения 1 раздела 1 соответствует значению строки 200 подраздела 3.2.1 раздела 3. Например, в приложении 1 с кодом тарифа 02 сумма строки 030 за первый месяц будет сравниваться с общей суммой всех разделов 3 по графе 210 из строк за первый месяц, в которых указана категория застрахованного лица «НР».

Отказано в приеме будет в случае обнаружения отрицательных значений в полях, содержащих данные по выплатам и взносам:

- графы 210, 220, 230, 240 подраздела 3.2.1;

- графы 280, 290 подраздела 3.2.2;

- (строки 050 – 051), строка 061 подраздела 1.1;

- строки 040, 050 подраздела 1.3.1;

- строки 040, 050 подраздела 1.3.2.

Ошибки при подаче двух разделов 3

Помимо ошибок в суммах, причиной отказа в приеме расчета может стать наличие двух разделов 3 с идентичными номерами СНИЛС при полном совпадении ФИО. Порядок подачи уточненных расчетов в данном случае зависит от типа ошибки:

- Если ошибка в первичном расчете была допущена в ФИО и изменения вносятся в имя, отчество и фамилию, в уточненном расчете может быть два раздела 3 с одинаковым СНИЛС.

- Если застрахованные полные тезки по ФИО и при подаче первичного расчета была допущена ошибка в номере СНИЛС, при подаче уточненного расчета допускается два раздела 3 только при разных страховых номерах.

Если уточненный расчет подается с целью исправить реквизиты в подразделе 3.1, кроме случаев с идентичными СНИЛС плюс ФИО, например, ошибки в дате рождения, поле, паспортных данных, то нужно заполнить раздел 3 с номером корректировки больше 0 с сохранением порядкового номера в строке 040 из первичного расчета и указать верные значения в строках 060, 120—180.

Елена Кулакова, эксперт системы электронной отчетности Контур.Экстерн

ФНС не приняла электронный отчет. Коды ошибок в уведомлении, как исправить

На данный момент многие организации сдают отчетность в электронном виде. Это удобно, да и в рамках норм законодательства некоторые фирмы просто обязаны сдавать отчетность электронно. Однако зачастую ФНС не принимает отчеты в связи с ошибками. Расскажем что делать и как исправить ошибки.

Иллюстрация: Liza Summer/pexels

Сдача отчетности в электронном виде

В электронном виде ФНС принимает не только налоговую отчетность, но и бухгалтерскую, а также иные виды отчетов, пояснений, справок и т. д.

Датой представления отчета по ТКС или через личный кабинет налогоплательщикасчитается дата его отправки (абз. 3 п. 4 ст. 80 НК

Налоговая декларация (расчет) в электронной форме считается принятой налоговой инспекцией, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующую ИФНС (владельца квалифицированного сертификата

Декларация считается не только поданной, но и принятой, если налогоплательщик получил квитанцию о приеме от своей ИФНС (п. 4 ст. 80 НК, п. 166 регламента

Чтобы не было проблем со сдачей отчетности и можно было быстро исправить ошибки, лучше сдавать отчеты электронно через проверенные организации, которые предоставляют профессиональные услуги по сдаче электронной отчетности.

Такой компанией является Такском. Специалисты Такском помогут подключить электронную отчетность удаленно, без посещения офиса. При этом предлагается безлимитный сервис по сдаче отчетов во все подразделения Госорганов.

Почему ФНС не приняла электронный отчет?

основания, по которым ФНС может не принять декларацию. Перечень таких оснований указан в п. 19 регламента, он — закрыт и не подлежит расширенному толкованию.

В частности, отчет могут не принять, если:

- отсутствуют документы, удостоверяющие личность лица, которое представляет декларацию (расчет);

- нет документов, подтверждающих полномочия лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

- декларация (расчет) подается не по установленной форме (установленному формату);

- отчет подписан неуполномоченным лицом;

- отчет представляется в территориальный налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета);

- расчет по страховым взносам содержит ошибки, в том числе, если суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- предоставляется расчет по страховым взносам, в котором указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

Если есть хотя бы одно из вышеперечисленных нарушений отчет не считается представленным

Если же в отчете были другие ошибки, то ФНС формирует уведомление об уточнении сведений с указанием кода ошибки.

Ошибки в отчетах и их исправление

На данный момент в КОФО содержится более 300 наименований кодов ошибок, разберем самые распространенные.

Подписание отчета посредством ЭЦП

Самые первые ошибки возникают при подписании отчета при помощи ЭЦП. Если в этом пункте есть ошибка, то она придет под кодом 0100500001Отсутствуют сведения о доверенности в налоговом органе0100500002Срок действия доверенности истек0100500006Отсутствует сообщение о доверенности

В таком случае следует проверить подпись на соответствие

Если отчет подписывает директор самостоятельно, то этот факт должен быть отражен в отчете, например, кодом «1». Если подпись ставит иной сотрудник по доверенности, то это тоже должно быть отражено в отчете, например, с кодом «2». При этом доверенность на право подписи предоставляется заранее в ФНС.

Документ можно направить в виде скан-копии по ТКС, но лучше узнать о способе передачи доверенности в самой ФНС. Данные о доверенности в налоговой должны полностью соответствовать данным доверенности, выданной на сотрудника в организации.

Также если доверенность была продлена или заменена — эти сведения также должны быть в ФНС.

Не найден плательщик

Также бывает, что при отправке отчета система выдает ошибку с кодом 0400100001Не найден плательщик по ИНН и КПП или ИНН, представленным в файле

В данном случае нужно проверить ИНН и КПП, указанные в декларации. Путаница может возникнуть, если один бухгалтер сдает отчеты по нескольким компаниям, входящим в группу. Если ошибка была обнаружена, то её следует исправить и подать отчет заново.

Бывает и такое, что инспекция своевременно поставила компанию на учет, но не внесла сведения об этом в своей информационной базе. В этой ситуации отчетность не пройдет.

Дело даже доходит до судов. Например, в постановлении Девятого арбитражного апелляционного суда от 04.08.2016 № 09АП-32695/2016 по делу № А40-52269/2016 судья указал, что в такой ситуации привлечение налогоплательщика к ответственности за несвоевременную сдачу отчетности является неправомерным, так как налоговым органом не была обеспечена возможность для общества исполнить обязанности по сдаче декларации в электронной форме.

Вид документа уже зарегистрирован

Далее по популярности следует ошибка с кодом 0400200005Файл с признаком Вид документа (первичный, с признаком корректировки) уже зарегистрирован

Это говорит о том, что в базе ФНС уже существует первичная или корректировочная декларация с таким же порядковым номером. В таком случае нужно проверить, был ли подан отчет с таким порядковым номером в ФНС ранее.

Если нет и ошибки со стороны организации не было, то весьма вероятно отчет «задвоился» со стороны ФНС. В таком случае отчет считается представленным. Но лучше дополнительно удостовериться в том, что отчет принят, например, запросив в ФНС регистрационный номер отчета.

Нарушено условие равенства

Также довольно распространенной являетсяошибка в ЕРСВ с кодом 0400400011Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам

Она говорит о том, что отчет не прошел контроль. Ошибка может крыться в неверном соотношении сумм, данных в отчете за текущий и предыдущие периоды, которые отражаются нарастающим итогом, в ошибках данных сотрудников, в несоответствии данным из отчетов по НДФЛ.

Сведения по указанным лицам не соответствуют сведениям в налоговой

Часто в ЕРСВ возникает ошибка с кодом 0400500003Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе

Это говорит о том, что личные сведения на сотрудников, данные в отчете отличаются от сведений, имеющихся в ФНС. В такой ситуации следует проверить сведения на сотрудников, которые имеются в организации и которые были занесены в отчет.

Возможно со стороны организации была опечатка, в связи с чем в отчет попали неверные сведения.

Но может получиться и так, что сотрудник сменил какие-либо данные, например, фамилию, и не сообщил об этом работодателю. В такой ситуации следует проверить еще раз все личные сведения на сотрудников, например, через базу ФНС.

Также может сложиться ситуация, когда неверные данные на сотрудника оказались именно в налоговой, а у организации ошибок нет. В этом случае следует подать сообщение в ФНС о необходимости исправления данных на сотрудника в базе.

Онлайн-Спринтер» компании Такском есть встроенная проверка на ошибки, что очень помогает при сдаче отчетности, в том числе ЕРСВ.

Ошибки и промахи возможны при заполнении любой отчетной формы. Не является исключением и расчет по страховым взносам.

Порядок заполнения расчета по страховым взносам

Перечень разделов, подразделов и приложений, из которых состоит расчет РСВ, приведен в п. 2.1 Порядка заполнения расчета по страховым взносам.

Организации и индивидуальные предприниматели, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- разд. 1 «Сводные данные об обязательствах плательщика страховых взносов»

- подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование» и подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование» Приложения 1 к разд. 1;

- Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» (ВНиМ) к разд. 1;

- разд. 3 «Персонифицированные сведения о застрахованных лицах».

Виды ошибок

Здесь следует отметить, что допущенные ошибки бывают двух видов. Ошибка, приводящая к занижению суммы страховых взносов, подлежащих уплате в бюджет и ошибка, которая не привела к недоплате взносов.

При этом, если после подачи расчета РСВ, организация — страхователь обнаружила, что была допущена неточность или ошибка, которая привела к занижению суммы страховых взносов, подлежащих уплате в бюджет, то в этом случае она должна подать уточненный расчет с исправленными данными.

В случае ошибки, которая не привела к недоплате страховых взносов, в принципе, обязанности подавать уточненный расчет РСВ в такой ситуации нет.

Однако если организация обнаружит ошибку, которая не привела к недоплате взносов, но желает, чтобы в расчете все было верно или получит из ИФНС требование представить пояснения или подать уточненный расчет РСВ, то лучше представить в ИФНС исправленный отчет РСВ.

Ошибки, не приводящие к недоплате страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ персональных данных работников.

Организация не подала раздел 3 расчета РСВ на работников.

При смене фамилии сотрудника в расчете РСВ указаны устаревшие сведения.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в расчете РСВ. Установив допущенную неточность, следует подать корректировочную форму, в которую надо внести изменения в подраздел 3.1 и 3.2. При этом, так как величины доходов и начисленных взносов в первом экземпляре расчета РСВ верные, то другие исправления в отчет не вносятся.

В расчете РСВ не отражены необлагаемые выплаты.

Ошибки, которые привели к недоплате суммы страховых взносов

Такие ошибки допускаются при отражении в расчете РСВ суммовых показателей.

А это происходит, в частности, когда:

- не начислялись взносы из-за того, что в объект обложения ошибочно не были включены какие-то выплаты, либо в составе расчета не подали раздел 3 на сотрудника, получающего выплаты, и, как следствие, его взносы не попали в раздел 1;

- не начислили взносы из-за того, что в необлагаемых суммах учли то, чего там не должно быть. Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как сверхнормативные суточные включаются в объект обложения (подп. 2 п. 1, п. 2 ст. 422 НК РФ);

- в приложении 2, где определяется сумма взносов на ВНиМ к уплате, при заполнении в бумажной форме ошибочно при помесячной разбивке указан признак «2» (к возмещению) вместо признака «1» (к уплате).

Компенсация стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация — заказчик выплатила компенсацию стоимости проезда к месту оказания услуг исполнителю — физическому лицу, не зарегистрированному в качестве индивидуального предпринимателя?

Исполнитель оказывает рекламные услуги (оформляет стенд на выставке, в которой организация принимает участие). Согласно договору возмездного оказания услуг компенсация стоимости проезда перечисляется заказчиком сверх согласованной сторонами стоимости услуг на банковский счет исполнителя после подписания сторонами акта приемки-сдачи оказанных услуг.

Компенсация была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Сумма компенсации расходов физического лица, связанная с оказанием им услуг по гражданско-правовому договору, не облагается страховыми взносами на основании пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Возмещение стоимости коммунальных услуг по договору аренды помещения, заключенному с физическим лицом, не являющимся индивидуальным предпринимателем, ошибочно была отнесена к выплатам, облагаемых страховыми взносами.

Организация арендует нежилое помещение в производственных целях.

Договоры на оказание коммунальных услуг заключены с соответствующими организациями (коммунальными службами) собственником помещения — арендодателем.

Согласно договору аренды плата за потребленные коммунальные услуги перечисляется арендатором на банковский счет арендодателя сверх арендной платы.

Сумма возмещения коммунальных расходов была отнесена к выплатам, облагаемых страховыми взносами и отражена в расчете РСВ, что является ошибкой на основании следующих норм действующего законодательства:

Так как коммунальные услуги оказывают специализированные организации (коммунальные службы) на основании соответствующих договоров, заключенных с арендодателем, то в этом случае суммы возмещения стоимости коммунальных услуг, выплачиваемые арендатором арендодателю (физическому лицу), не подпадают под определения объектов обложения страховыми взносами, приведенные в п. 1 ст. 420 Налогового кодекса РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ«Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Разовые премии сотрудникам организации к праздникам и юбилеям не были включены в облагаемую базу страховыми взносами.

На разовые премии сотрудникам к праздникам и юбилеям страховые взносы на пенсионное, медицинское страхование и по ВНиМ, по мнению Минфина России, следует начислять в общем порядке (Письма от 25.10.2018 N 03-15-06/76608,от 07.02.2017 N 03-15-05/6368).

Свою позицию финансисты объясняют тем, что эти премии не включены в перечень выплат, не облагаемых страховыми взносами по ст. 422 НК РФ.

Проверка правильности заполнения расчета по страховым взносам на основе контрольных соотношений

Для того чтобы избежать ошибок и несоответствий в расчете по страховым взносам, следует проверять правильность его заполнения с помощью Контрольных соотношений.

Ответственность за нарушение срока и способа подачи Расчета по страховым взносам

За нарушение срока и способа подачи расчета по страховым взносам предусмотрены штрафные санкции. Нарушение срока подачи расчета влечет такие последствия:

- штраф в размере 5% от неуплаченной (недоплаченной) суммы взносов, указанной в расчете, за каждый полный и неполный месяц просрочки, но не больше 30% от этой суммы и не меньше 1 000 руб. (ст. 119 НК РФ);

- штраф в размере 1 000 руб., если на момент подачи расчета страховые взносы полностью уплачены;

- предупреждение или административный штраф в размере от 300 до 500 руб. — для должностных лиц организации (ст. 15.5 КоАП РФ);

- блокировка счета из-за несвоевременной сдачи расчета по взносам и приостановление переводов электронных денежных средств. Последствия наступят, если расчет не представлен в течение 10 рабочих дней после завершения срока его подачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Например, для организаций, которые выплачивают доходы физическим лицам, распределение штрафа выглядит так:

- 22%, то есть 22 / 30×1 000 = 733,33 руб. — на ОПС;

- 5,1%, то есть 5,1 / 30×1 000 = 170 руб. — на ОМС;

- 2,9%, то есть 2,9 / 30×1 000 = 96,67 руб. — на ВНиМ.

Перечислить штраф нужно тремя разными платежками на соответствующие КБК.

За нарушение способа подачи расчета, а именно представление на бумажном носителе, если для плательщика обязательно представление в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Порядок составления уточненного расчета РСВ с исправленными данными

Согласно нормам НК РФ организации обязаны представить уточненный расчет по взносам только в том случае, если из-за ошибки занижена сумма взносов к уплате.

При этом, уточненный расчет РСВ сдается по форме, действовавшей в расчетный период, за который вносятся изменения.

Тогда уточненный расчет РСВ нужно подать за период, в котором допущена ошибка (пп. 1, 6 ст. 54, пп. 1, 7 ст. 81 НК РФ).

Рассмотрим по шагам порядок представления уточненного расчета РСВ при ошибках в персональных данных работников и в суммовых показателях:

- На титульном листе следует указать порядковый номер корректировки — 1, 2 и т.д.

- в уточненный расчет РСВ надо перенести все верные данные из старого расчета, а вместо ошибочных сведений следует указать правильные данные.

- раздел 3 заполняется только на работников, чьи данные подлежат исправлению (п. 1.2 Порядка заполнения расчета).

При этом способ корректировки разд. 3 зависит от ошибки.

в первом разделе 3.1 — в строке 010 проставляется «1—», а строках 160 — 180 раздела 3.1 указывается признак «2». Остальные данные из ошибочного подраздела 3.1 переносятся без изменений. В подразделе 3.2 во всех строках ставится «0»;

во втором разделе 3.2 — проставляется «0—» в строке 010 и указываются верные данные о работнике, его заработке и взносах.

2. При исправлении других ошибок в суммовых показателях заполняется разд. 3 один раз.

Как исправить данную ошибку?

Ошибка, сообщающая о том, что файл не соответствует XSD-схеме, является общей для случаев, когда система не может считать данные из отчета. В целом, такие ошибки у людей возникают нередко, а справиться с ними достаточно несложно.

Для начала нужно разобраться в том, что значит XSD-схема, чтобы понять, чему именно ваш файл не соответствует.

Итак, XSD – это язык программирования, с его помощью описывается структура вашего отчета. В структуру входят, например, параметры содержания отчета, тип, вид, а также синтаксис данных, разделы, которые содержат информацию.

Получается, что XSD-схема- это описание структуры вашего отчета, выполненное на одном из языков программирования. Если в отчет будет внесена неверная информация, то для схемы она будет просто нечитаема, именно поэтому система выдает ошибку о том, что файл не соответствует XSD-схеме.

Это говорит о том, что информация, которую вы ввели, не может быть прочитана на языке программирования, следовательно, программа признает ее неверной.

Стоит отметить, что данная проблема может возникнуть как из-за неверно введенных данных (например, вы ошиблись, когда вводили ИНН организации), так и из-за неверного формата введения данных (например, вы указали лишние пробелы или дефисы).

Однако это не единственная причина, которая вызывает несоответствие файла XSD-схеме. Данная ошибка также может возникать из-за того, что на вашем устройстве установлена устаревшая версия программы, в котором вы делаете отчет, а также, если в самом налоговом органе не установлено обновление программы.

Для того чтобы решить ошибку в XSD-схеме, вам необходимо будет проверить правильность всех данных, которые вы ввели,а также уточнить, не выходило ли обновление программы, в которой вы работаете. Однако, прежде, чем проверять файл, внимательно посмотрите на текст ошибки, которую вам выдает.

Дело в том, что в некоторых ситуациях после текста о том, что файл не соответствует схеме, стоит двоеточие и далее указывается причина данной проблемы. Если причина в самой ошибке не указана, обновите программу до самой последней версии.

Завершив обновление, попробуйте снова отправить ваш отчет. Если после обновления файл опять выдает ошибку, значит необходимо искать проблему в нем. Если вы работаете в программе 1С, то вы можете проверить файл с помощью специальной кнопки, которая называется «проверить в интернете».

Если два предыдущих пункта не помогли выявить вам проблему, то проверьте, все ли обязательные поля вы заполнили, правильно ли вы ввели все данные, ведь многие из них необходимо заполнять цифрами, в таком случае очень легко допустить опечатку.

Помимо этого, вам необходимо проверить все поля на отсутствие лишних пробелов, дефисов и других знаков. Если вы проверили весь файл и не можете найти ошибку или если ошибку найти удалось, но исправить ее вы никак не можете, то вам обязательно стоит обратиться в службу технической поддержки программы, с помощью которой вы делаете отчет или к ее разработчикам.

Для того чтобы решить данную проблему с помощью разработчиков программы, вам будет нужно отправить некоторые документы, такие как сам файл, в котором находится отчет, протокол уведомления, который вам выдает компьютер.

Помимо этого, разработчики могут запросить у вас некоторую информацию о вашей организации, а также другие сведения, которые им покажутся нужными, их вы обязательно должны предоставить, иначе решить проблему не удастся.

Итак, если вы пытаетесь отправить отчет в налоговый орган, но файл выдает ошибку о том, что он не соответствует XSD-схеме, это значит, что ваш отчет не может быть отправлен, так как программа не может прочитать данные, которые вы ввели.

Но поддаваться панике не стоит, ведь в большинстве случаев эта проблема решается достаточно просто и быстро. К тому же если отчет вы отправили вовремя, но он не был принят из-за неверного формата, то налоговая не имеет права штрафовать вас за не вовремя предоставленный отчет. В первую очередь, обратите внимание на сам текст ошибки, возможно, там уже указана причина ее возникновения.

По-сути, причин может быть всего две. Или у вас на устройстве установлена старая версия программы, с помощью которой вы делаете отчет, в таком случае решить проблему легко, нужно просто загрузить самое последнее обновление, обычно его можно найти на сайте программы, которую вы используете. Второй причиной может быть то, что вы неверно заполнили какие-то данные, или вообще не заполнили какое-либо поле.

В таком случае вам необходимо проверять ваш файл, при этом нужно помнить о том, что программа может посчитать ошибкой даже лишний пробел. Если вы никак не можете найти причину ошибки, то вы можете обратиться в техническую поддержку программы, там специалисты обязательно помогут решить вашу проблему.