Что делать, если налоговая требует представить пояснения к декларации по НДС

Вы впервые отправили декларацию по НДС по новым правилам, а в ответ пришло требование от налоговой инспекции представить пояснения о несоответствии данных и исправить ошибки. Как правильно реагировать на требование налоговой? Как представить объяснение и сдать исправленную декларацию? Ответы на эти вопросы – в материале экспертов 1С. Подборка материалов об изменениях в отчетности по НДС размещена на

В программах “1С:Бухгалтерия” планируется поддержать отправку ответа в электронном виде в рекомендуемом формате на требование налогового органа при проведении камеральной проверки декларации по НДС. О сроках реализации смотрите на сайте.

- Действия налогового органа

- Действия налогоплательщика

Материалы по подготовке и представлению отчетности

При проведении камеральной налоговой проверки налоговый орган может выявить:

- ошибки, противоречия между сведениями об операциях, содержащихся в декларации по НДС;

- несоответствия между сведениями об операциях, содержащихся в декларации по НДС налогоплательщика, и сведениями об указанных операциях в декларации по НДС другого налогоплательщика или в журнале учета полученных и выставленных счетов-фактур, представленном в соответствии с п. 5.2 ст. 174 НК РФ.

Как указано в Рекомендациях, если такие противоречия, несоответствия свидетельствуют о занижении суммы НДС, подлежащей уплате в бюджет, либо о завышении суммы НДС, заявленной к возмещению, то налоговый орган в соответствии с п. 3 ст. 88 НК РФ направляет налогоплательщику сообщение с требованием представления пояснений (далее – Требование), к которому прикладывает специальные табличные формы, приведенные в приложениях 2. 1 – 2. 9 к Рекомендациям.

Каждое из приложений к Требованию, размещенное в приложениях 2. 1 – 2. 7 к Рекомендациям, по форме и формату практически повторяет соответствующие разделы 8 – 12 (приложения к разделам 8, 9) декларации по НДС, но в отличие от разделов декларации, таблицы этих приложений содержат еще дополнительную графу 20 «Справочно: Код возможной ошибки». В этой графе налоговый орган планирует размещать подсказку о том, какие именно расхождения содержит “непонравившаяся” регистрационная запись.

В соответствии с разъяснениями А. Катяева, советника государственной гражданской службы РФ 2-го класса, заместителя начальника Межрегиональной инспекции ФНС России по камеральному контролю (см. видео), и форматом Требования, предполагается, что кодам будут соответствовать следующие значения:

- код “1” – отсутствие аналогичной записи об операции у контрагента;

- код “2” – несоответствие данных об операции между разделом 8 «сведения из книги покупок» или приложением 1 к разделу 8 «сведения из дополнительных листов книги покупок» и разделом 9 «сведения из книги продаж» или приложением 1 к разделу 9 «сведения из дополнительных листов книги продаж» декларации налогоплательщика;

- код “3” – несоответствие данных об операции между разделом 10 «сведения из журнала учета выставленных счетов-фактур» и разделом 11 «сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика;

Пример 1

Если налоговый орган выявит несоответствие отраженных данных в разделах 1 – 7 декларации или отсутствие тех или иных данных в соответствующих разделах декларации, то он направит налогоплательщику Требование вместе с приложениями 2. 8 или 2. 9 к Рекомендациям.

Действия налогоплательщика

Налогоплательщику, получившему от налогового органа Требование, необходимо выполнить следующие действия.

Прежде всего, нужно передать в налоговый орган квитанцию о приеме поступившего из налогового органа Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня отправки его налоговым органом (п. 23 НК РФ). Несоблюдение этого требования чревато негативными последствиями в виде приостановления операций по счетам в банке и переводов электронных средств (п. 1, п. 11 ст. 76 НК РФ).

Затем в течение пяти дней нужно представить пояснения или внести соответствующие исправления (п. 3 ст. 88 НК РФ). Несмотря на то, что ответственность за нарушения пятидневного срока представления уточнений налоговым законодательством не предусмотрена, затягивать с представлением пояснений не стоит, поскольку согласно п. 1 ст. 88 НК РФ налоговый орган вправе также истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к операциям, при отражении которых выявлены противоречия (несоответствия), приводящие к занижению обязательств перед бюджетом.

Форма и порядок представления пояснения налоговым законодательством не определены. Поэтому налогоплательщик может представить пояснения в любой форме, передав их в налоговую инспекцию любым способом (лично, по почте и т. В то же время в пункте 2. 7 Рекомендаций (в ред. письма ФНС России от 07. 2015 № ЕД-4-15/5752) налогоплательщикам предлагается использовать разработанные налоговым органом формы и электронные форматы ответа, приведенные в приложении 2. 11 к Рекомендациям.

Рекомендованные ФНС России формы ответа на Требование построены следующим образом. Для уточнения сведений каждого раздела декларации с 8 по 12 и приложений к разделам 8 и 9 ФНС России предложила две таблицы, содержащие графы, полностью идентичные строкам соответствующих разделов декларации:

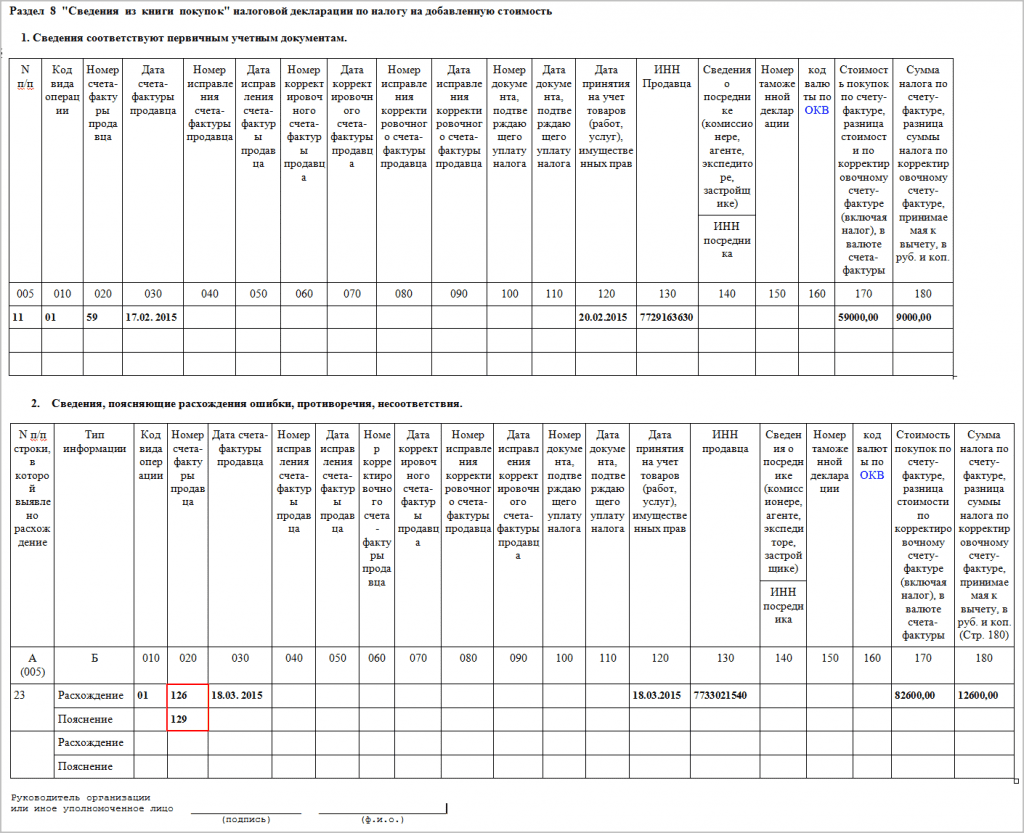

- таблица № 1 «Сведения соответствуют первичным учетным документам» – заполняется в том случае, когда вызвавшие сомнение у налоговых органов регистрационные сведения полностью соответствуют учетным данным и документам налогоплательщика. В этом случае налогоплательщик просто еще раз повторяет в таблице те сведения, которые отразил в декларации по НДС и которые были ему направлены налоговым органом для уточнений, тем самым подтверждая их достоверность;

- таблица № 2 «Сведения, поясняющие расхождение (ошибки, противоречия, несоответствия)» – заполняется в том случае, когда налогоплательщик обнаружил у себя ошибки, связанные с регистрацией счетов-фактур. В таблице № 2 для каждой регистрационной записи предусматривается наличие двух строк: «Расхождение» и «Пояснение». При подготовке ответа в строку «Расхождение» налогоплательщик переносит сведения, которые поступили ему из налогового органа в Требовании и которые он должен уточнить, а в строке «Пояснение» – указывает правильные значения. Причем в строке «Пояснение» заполняются только те графы, в которых обнаружены ошибки, а остальные графы с правильными показателями не дублируются.

В самом письме ФНС России от 16. 2013 № АС-4-2/12705 отсутствует порядок заполнения форм ответа на Требование, однако такие разъяснения по обработке Требования приведены на сайте ФНС России.

Пример 2

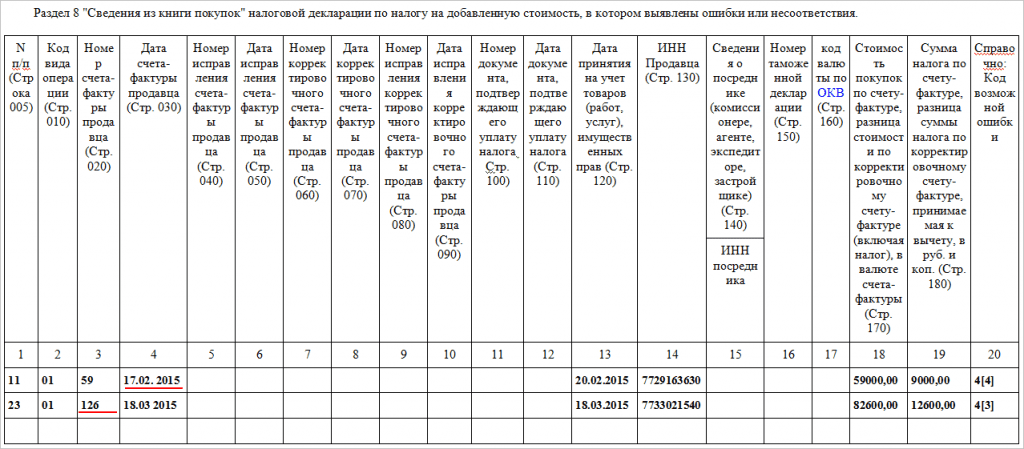

Налогоплательщик получил от налогового органа Требование с приложением таблицы 2. 1 к Рекомендациям «Раздел 8 «Сведения из книги покупок» налоговой декларации по налогу на добавленную стоимость, в котором выявлены ошибки или несоответствия» (рис. Удостоверившись, что в строке под номером 11 при регистрации счета-фактуры все сведения указаны правильно, а в строке 23 допущена техническая ошибка в указании номера счета-фактуры, налогоплательщик должен отправить ответ на Требование, приложив к нему таблицу № 1 с повторением сведений строки 11 и таблицу № 2 с указанием для строки 23 правильного номера зарегистрированного счета-фактуры (рис 2).

Если в ходе проверки сведений, указанных в Требовании налогового органа, обнаруживается ошибка, приводящая к необходимости уточнения итоговых показателей налоговой декларации (строк 040, 050 раздела 1 налоговой декларации), то ответ на Требование не формируется, а составляется уточненная налоговая декларация по НДС, которая представляется в налоговый орган в обычном порядке. Эти пояснения также приведены на сайте ФНС России.

Для подтверждения своих аргументов налогоплательщик может дополнительно представить в инспекцию выписки из регистров налогового и (или) бухгалтерского учета и иные документы (п. 4 ст. 88 НК РФ).

И последнее. Предоставив налоговому органу ответ с уточнением ошибочных показателей разделов 8 – 12 и тем самым скорректировав имеющиеся у налогового органа сведения, налогоплательщик должен внести исправления в данные своего учета.

Порядок внесения таких исправлений в налоговый учет в настоящее время нормативно не урегулирован. Проблема состоит в том, что необходимость внесения исправлений в книгу покупок, книгу продаж или журнал учета полученных и выставленных счетов-фактур возникает уже после представления налоговой отчетности по НДС, т. по окончании соответствующего налогового периода. Согласно правилам, приведенным в постановлении Правительства РФ от 26. 2011 № 1137 (далее – Постановление № 1137), при необходимости внесения исправлений в книгу покупок и(или) книгу продаж по окончании налогового периода применяются дополнительные листы.

Поэтому для отражения в учетных документах изменений, которые были направлены налоговому органу в ответ на Требование, до внесения соответствующих уточнений в Постановление № 1137 или до представления уполномоченными органами разъяснений возможны следующие варианты:

- исправляются ошибочные показатели регистрационных записей книги покупок, книги продаж или журнала учета полученных и выставленных счетов-фактур. Для этого книга покупок, книга продаж или журнал учета в электронном виде просто переформировываются. Если же эти отчеты составлены на бумажных носителях, то они исправляются в соответствии с правилами документооборота: зачеркиванием одной чертой неверного значения, внесением правильного показателя, проставлением отметки «исправленному верить», подписи и даты исправления. Очевидно, что такой порядок исправлений не изменяет количества регистрационных записей в книгах и в журнале;

- исправление ошибочных показателей производится с применением дополнительных листов книги покупок или книги продаж, в которых производится аннулирование записей, содержащих ошибочные показатели, и повторная регистрация тех же самых счетов-фактур, но уже с правильными показателями. Этот способ максимально приближен к правилам ведения книги покупок и книги продаж, но совершенно не применим к исправлению журнала учета полученных и выставленных счетов-фактур, так как Постановлением № 1137 такой документ, как дополнительный лист журнала учета, не предусмотрен;

- исправление ошибочных показателей производится непосредственно в книге покупок, книге продаж или журнале учета полученных и выставленных счетов-фактур отчетного периода посредством аннулирования записей, содержащих ошибочные показатели, и повторной регистрации тех же самых счетов-фактур, но уже с правильными показателями. Такой способ исправления, безусловно, приводит к увеличению количества регистрационных записей в книгах покупок и продаж или в журнале учета, так как для каждой ошибочной строки появляются еще две дополнительные.

Важно отметить, что любой из выбранных вариантов не приведет к негативным налоговым последствиям, так как в налоговом законодательстве отсутствуют меры ответственности за нарушение порядка ведения книги покупок, книги продаж и журнала учета. Более того, в ходе мероприятий налогового контроля налоговый орган не вправе запрашивать эти отчетные документы, так как сведения из них уже были представлены в составе налоговой декларации по НДС.

Рекомендации пользователям программ “1С:Предприятия”

Поделиться с друзьями:

Отправить на почту

Пояснение по сведениям, не включенным в книгу продаж

Порядок реагирования на требования такого рода официально не утвержден, поэтому в эту таблицу мы включили экспертные рекомендации.

Тип поясненияПояснение по сведениям, не включенным в книгу продажВ каком случае придет требование Когда покупатель отразит в декларации сделки с продавцом, а продавец в своей книге продаж этого не сделаетКогда придетТеоретически такие требования могут поступать в течение трех месяцев проверки, но более вероятно, что требование поступит в течение двух недель со дня отправки декларацииВ каком формате придетpdfЧто содержит Наименование, ИНН и КПП покупателя, который отразил данные сделки, а также номера и даты счетов-фактурЧто указать в электронном ответеДанные должны попасть в разные таблицы ответа на требование в зависимости от условий, приведенных ниже. — Сделка подтверждается, то есть счет-фактура в декларации есть, но с данными, отличными от данных покупателя. Тогда счет-фактура попадает в таблицу, поясняющую расхождения. В таблице достаточно указать номер, дату и ИНН контрагента, дополнительные сведения указывать не обязательно. — Сделка не подтверждается, то есть данный счет-фактуру продавец покупателю не выставлял. Счет-фактура включается в таблицу, содержащую данные по неподтвержденным сделкам. В таблице нужно отразить такие сведения:

– номер счета-фактуры;

– дату счета-фактуры;

– ИНН покупателя. — Счет-фактура, упоминаемый в требовании, у плательщика есть, но он забыл отразить его в книге продаж. В этом случае советуем включить счет-фактуру в дополнительный лист книги продаж и отправить уточненную декларацию. На это дается пять рабочих дней после отправки квитанции о приеме требования

Санкции

За непредставление или несвоевременное представление пояснений предусмотрен штраф в размере 5 000 рублей. Обратите внимание, что ответ на требование, направленный в инспекцию в бумажном виде, считается непредставленным (ст. 88 Федерального закона от 01. 2016 № 130-ФЗ).

Отчитывайтесь и отвечайте на требования за 1 500 рублей в год!

Сдать отчеты в ФНС и ПФР очень просто. Подготовьте отчет в своей программе, загрузите в сервис Отчет. ру, который проверит файл на соответствие законодательству, затем подпишите и отправьте. Если вы получили требование о представлении пояснений по НДС от налоговой, заполните пояснение и отправьте его в инспекцию в электронном виде. Все возможности сервиса стоят от 1 500 рублей* в год. Нулевая отчетность — еще дешевле. Сдавайте нулевые отчеты в ФНС, ПФР, ФСС и Росстат за 500 рублей в год!

Елизавета Булавина, эксперт сервиса Отчет. ру компании СКБ Контур.

* цену для своего региона уточняйте на сайте

Что означают коды ошибок

К Требованию будет прилагаться перечень операций, по которым инспекторы выявили расхождения. При этом по каждой такой операции налоговики укажут код возможной ошибки. Всего предусмотрено четыре кода ошибок.

Код ошибки «1»:

- запись об операции отсутствует в декларации контрагента;

- контрагент не представил декларацию по НДС за аналогичный отчетный период;

- контрагент представил декларацию с нулевыми показателями;

- допущенные ошибки не позволяют идентифицировать запись о счетфактуре и, соответственно, сопоставить ее с контрагентом.

Код ошибки «2»:

Код ошибки «3»:

Код ошибки «4»:

Алгоритм действий налогоплательщика

В комментируемом письме специалисты ФНС расписали действия налогоплательщика при получении Требования.

Передать налоговому органу квитанцию о приеме Требования.

Квитанция пересылается в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. Сделать это необходимо в течение шести дней со дня отправки Требования налоговым органом (п. 1 ст. 23 НК РФ).

Проверить правильность заполнения налоговой декларации.

Такую проверку необходимо сделать по всех расхождениям, указанным в Требовании. В частности, нужно сверить запись, отраженную в налоговой декларации со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены расхождения — даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), то необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов.

Представить уточненную налоговую декларацию.

«Уточненку» с корректными сведениями необходимо представить в том случае, если в первоначальной декларации были выявлены ошибки, приводящие к занижению суммы налога к уплате.

Представить пояснения с корректными данными.

Пояснения с корректными данными представляются, если ошибки в декларации не повлияли на сумму НДС к уплате. Пояснения можно представить в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота. Также налоговики рекомендуют представить уточненную налоговую декларацию.

Представить пояснения об отсутствии ошибок.

Это делается в том случае, если налогоплательщик не выявил каких-либо ошибок.

Что еще нужно учесть

Авторы комментируемого письма обращают внимание на отдельные положения статьи 88 НК РФ. Так, пунктом 3 данной статьи установлены сроки для представления пояснений или «уточненки» — пять дней с даты получения Требования. А в пункте 4 оговорено, что при представлении пояснений налогоплательщик может дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Также в ФНС предупреждают, что налоговый орган вправе заблокировать расчетный счет тем налогоплательщикам, которые не перешлют инспекторам квитанцию о приеме Требования. Блокировка будет осуществлена, если квитанция не поступит в течение 10 дней со дня истечения срока, установленного для передачи квитанции (шесть дней со дня отправки Требования, п. 1 ст. 23 НК РФ).

От редакции

Самая частая причина, по которой налоговики требуют прислать пояснения — это расхождения в счетах-фактурах с контрагентами. При этом самый надежный способ избежать расхождений в счетах фактурах — вести электронный документооборот. То есть обмениваться с контрагентами юридически значимыми электронными счетами-фактурами через оператора ЭДО (например, с помощью сервиса «Диадок»). В этом случае покупатель и продавец работают с одним и тем же электронным документом, автоматически принимая его к учету.

Если же компания ведет бумажный документооборот, то бухгалтеру придется в течение квартала регулярно сверяться с контрагентами, сопоставляя данные не только в счетах-фактурах, но и в книгах покупок/продаж и журналах полученных и выставленных счетов-фактур. Процесс трудоемкий, но только он поможет избежать получения множества требований от налоговиков.

Однако сверять данные можно и в автоматическом режиме. Для этого существуют специальные сервисы. Они отслеживают как ошибки в реквизитах контрагентов, проверяя их по базам налоговых органов, так и разногласия по суммам, датам и номерам счетов-фактур.

По результатам такой сверки налогоплательщик исправляет в своей учетной системе ошибки, обсуждает с контрагентом, на чьей стороне допущена неточность, чтобы устранить разногласия между счетами-фактурами, и приглашает в сервис тех контрагентов, которые еще не загрузили свои книги.

Если все расхождения устранены, налогоплательщик отправляет в налоговый орган «чистые» данные. А значит, избавляет себя от головной боли, связанной с ответами на массовые требования ФНС, и риска доначислений НДС.

Шаг 1. Отправка «Квитанции о приёме»

- Зайдите на сайт «Онлайн-Спринтера» и выберите сертификат для входа.

- Перейдите в раздел «ФНС» — «Входящие» и нажмите на поступившее требование.

Вместо «Квитанции о приеме» автоматически отправится «Уведомление об отказе», если:

- Документ не соответствует утвержденному формату;

- ИНН налогоплательщика из настроек вашего системного ящика отличается от ИНН получателя в принимаемом документе.

- Отсутствует (некорректная) ЭП должностного лица ИФНС или истек ее срок действия.

Шаг 2. Загрузите требование в сервис «Сверься!»

- Отправьте корректировочную декларацию;

- Сформируйте комплект истребуемых документов;

- Отправьте пояснения в виде письма по согласованию с ИФНС.

Если вы пользовались сервисом ранее, данный шаг можно пропустить.

Шаг 3. Внесение пояснений в «Сверься!»

Подробная инструкция по формированию ответа на требование ФНС в сервисе «Сверься!».

- В списке отобразится общее количество требований (количество документов, к которым нужно предоставить пояснения) по отдельным документам.

- Нажмите на нужный раздел. Появится список контрагентов, с данными которых обнаружены расхождения. Нажмите на название контрагента, чтобы открылись все расхождения с ним. Данные можно подтвердить, если в ранее отправленной декларации они были указаны верно, или предоставить пояснения: Если есть ошибки, нажмите «Дать пояснение». Если в требовании указано много расхождений с контрагентами, а пояснения нужны только на несколько, введите необходимые пояснения и поставьте галку в пункте «требования, для которых не указывались пояснения, пометить как соответствующие первичным документам» (вверху страницы). Внимание: Если в требовании ИФНС запрашивает информацию только о разделе «Сведения, отсутствующие в книге продаж», интерфейс может отличаться.

- Последовательно укажите данные обо всех расхождениях. После этого вернитесь к первоначальному окну, нажав на «Требования ФНС» вверху, и нажмите «Экспорт ответа».

Сохраните файл на компьютер.

Шаг 4. Формирование ответа на требование в «Онлайн-Спринтере»

- Откройте требование в «Онлайн-Спринтере»;

- Нажмите «Ответить» и выберите пункт «Файл из сервиса «Сверься»:

- В разделе «Документы в формате XML для предоставления в ФНС» нажмите «Загрузить документы и подписи».

- В поле «КНД» укажите код «1160200»;

- Нажмите «Проверить».

Внимание! Мы рекомендуем выходить из системы только после того, как вам поступит «Подтверждение даты отправки от спецоператора связи («Такском»)». В этом случае вы можете быть полностью уверены, что ваша отчетность отправлена в ФНС.

Сдавайте отчётность в срок и без ошибок

Шаг 1 – проверяем декларацию

Прежде всего, вышлите налоговикам квитанцию о приеме требования. Ее нужно направить по ТКС в течение 6 рабочих дней со дня отправки требования, иначе вам заблокируют счет (п. 1 ст. 23, п. 3 ст. 76 НК РФ).

Могут ли за неотправку квитанции оштрафовать, узнайте в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Затем проверьте правильность заполнения декларации, сверьте указанные в требовании записи со счетами-фактурами.

Если обнаружите ошибку и занижение НДС, обязательно подайте уточненку, а если занижения нет – пояснения. В последнем случае уточненная декларация необязательна, но налоговики рекомендуют тоже ее представить.

Важно! КонсультантПлюс предупреждаетПояснения по декларации по НДС (кроме пояснений по льготируемым операциям) подайте электронно по утвержденному формату, если декларацию вы должны подавать по ТКС. За подачу на бумаге вас оштрафуют. Подробнее об этом и других нюансах подачи пояснений читайте в К+. Пробный доступ можно получить бесплатно.

Шаг 2 – представляем пояснения

В этих письмах Служба также поясняет, как узнать, что не понравилось налоговикам в декларации. Вместе с требованием вы получите соответствующий перечень операций, по которым установлены расхождения, где по каждой записи будет указан один из четырех кодов возможной ошибки:

- 1 — если запись не стыкуется с декларацией контрагента (отсутствует в его декларации, он не сдал декларацию или сдал нулевую), либо имеется ошибка, не позволяющая идентифицировать счет-фактуру и сопоставить запись с контрагентом;

- 2 — если есть несоответствия между разделами 8 и 9 декларации, например, при вычетах по полученным авансам;

- 3 — несоответствие сведений между разделами 10 и 11 декларации (у тех, кто ведет журнал счетов-фактур);

- 4 — ошибка в графе, номер которой указан рядом с кодом в скобках;

- 5 — когда в разделах 8–12 не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена декларация;

- 6 — вы заявили вычет за пределами трех лет;

- 7 — что вами заявлен вычет НДС на основании счета-фактуры, составленного до даты госрегистрации;

- 9 — что допущены ошибки при аннулировании записей в разделе 9, а именно: сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащему аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Пример составления пояснений к декларации по НДС от КонсультантПлюсОрганизация “Альфа” получила требование налоговой инспекции о представлении пояснений по декларации по НДС за IV квартал 2019 г. Требование получено в электронном виде по ТКС. В приложении к требованию указан код ошибки “1” в разд. 8 декларации по операции покупки товаров у организации “Бета”. Это значит, что инспекция нашла противоречия между данными книги покупок покупателя и сведениями из книги продаж продавца. Бухгалтер организации “Альфа” сверил данные. Посмотреть пример полностью можно в К+, получив бесплатный пробный доступ.

О процедуре камеральной проверки по НДС читайте в статье «Камеральная налоговая проверка по НДС: сроки и изменения в 2020 году».

Как быстро ответить на требование

После отправки квитанции кликните «Ответить на требование», отобразится форма ответа: реквизиты ответа (заполнятся автоматически) и семь разделов (по количеству приложений к декларации по НДС).

В каждом разделе отображается таблица с данными по счетам-фактурам, которые, по мнению ФНС, могут содержать ошибку. Сравните эти сведения с теми, что вы отправили в составе декларации по НДС.

- Если в строке со счетом-фактурой корректны и реквизиты, и сумма НДС, оставьте строку без изменений.

- Если есть ошибка в реквизитах счета-фактуры, но сам документ сформирован верно, внесите правки в соответствующие графы.

- Если допущена ошибка в сумме (графа 19) или счет-фактура был отправлен ошибочно, удалите строку из таблицы и отправьте уточняющую декларацию.

Если нужно отправить подтверждающие документы, перейдите на страницу декларации по НДС и кликните «Подготовить документы».

Если вы пользуетесь НДС+, подготовьте ответ на требование именно в этом сервисе: у вас перед глазами будут все данные по сделке. Сохраните требование на свой компьютер. Загрузите xml-файл требования в модуль НДС+. На главной странице сервиса появится сообщение, сколько счетов-фактур требуют пояснений и до какого числа нужно ответить.

Кликнув на требование, вы увидите список счетов-фактур, в которых могут быть ошибки. Они сгруппированы по контрагентам и сведены в таблицу: номер, дата, сумма, статус в НДС+ (без разногласий, разногласие, ошибка, предупреждение), описание ошибки и выбор ответа.

Кликнув на счет-фактуру, вы увидите свои данные, данные контрагента (если он загрузил их в сервис) и описание ошибки.

- Если у вас все правильно, нажмите «Подтвердить». Можете сразу прикрепить скан подтверждающего документа.

- Если вы заметили ошибку в своих данных, в том числе в сумме счета-фактуры, выберите ответ «Нужна корректировка». По ошибкам, которые влияют на сумму НДС, составьте уточняющую декларацию.

- Присвоив статусы всем счетам-фактурам, кликните «Создать пояснения в налоговый орган по подтвержденным СФ» и «Выгрузить список СФ, которые нуждаются в корректировке». Первый документ — готовый для загрузки в Экстерн ответ на требование. Второй поможет вам подготовить уточненную декларацию, ничего не упустив.

Чтобы отправить ответ через Экстерн, зайдите в раздел по работе с требованиями, кликните «Загрузить и отправить документы» > «Загрузить файлы с компьютера» и следуйте указаниям системы.

Загрузите свои данные по счетам-фактурам в модуль НДС+. Он покажет:

- ошибки в реквизитах;

- разногласия по датам, суммам, номерам счетов-фактур;

- некорректное применение кодов видов операций;

- нарушение контрольных соотношений.

- а если требование о пояснениях все же придет, НДС+ поможет на него быстро ответить.

Не пропустите новые

публикации

Коды помогут разобраться, какие именно претензии появились в налоговой.

Код ошибки

В чем проблема

1

Данные декларации не совпали с данными декларации партнера

2

Расхождения между данными книги покупок (раздел 8) и книги продаж (раздел 9)

3

Сведения по выставленным и подученным счетам-фактурам из журналов счетов-фактур (раздел 11) и (раздел 10) не совпадают

4

Неправильное заполнения конкретно строки декларации

5

Ошибки в датах счетов-фактур в разделах 8–12

6

Срок для предоставления вычета по НДС прошел (более 3 лет)

7

Дата счета-фактуры не соответствует указанному периоду работы, то есть вычет заявлен до даты госрегистрации

8

Некорректно проставлен код операции в разделах 8–12

9

Допущены ошибки при аннулировании записей в разделе 9

Если в декларации нет ошибок

Если после проверки бухгалтерия уверена, что ошибок в декларации нет, об этом нужно в произвольной форме сообщить налоговой.

В пояснениях нужно написать, что ошибок, противоречий и несоответствий в декларации нет и объяснить причины, по которым налоговая посчитала данные неверными.

Если в декларацию внесли операции по льготируемым операциям

Больше по теме:

С 30 июля 2021 года новый реестр документов для льгот по НДС

Расхождения в разделах 3 и 9 декларации по НДС: ФНС исправила ошибку

В декларации по НДС данных расходятся с контрольными соотношениями на копейки

Безопасная доля вычетов по НДС: бератор поясняет

Если обнаружены расхождения и ошибки

По каждой операции, где есть расхождения, нужно дать пояснения.

По каждой операции с ошибкой в пояснениях нужно описать причины ошибки и привести правильные данные.

Вместо пояснений можно сразу подать «уточненку». Это разрешено пунктом 1 статьи 81 НК РФ.

Вариантов действий три:

- Подать пояснения.

- Подать уточненку.

- Подать и пояснения и уточненку, можно одновременно.

Если в изначальной декларации был занижен НДС к уплате, нужно подавать уточненку. А пояснения, в данном случае необязательны.

Пример. Разные периоды отражения

Нами сверены данные раздела 8 декларации по НДС и счета-фактуры партнера __________. В результате в декларации обнаружены неверный номер и дата счета-фактуры продавца.

Ошибка носит технический характер и возникла из-за сбоя бухгалтерской программы. Приводит верные номер и дату счета-фактуры продавца____________________________

Как налоговая проверяет корректность НДС

Прежде чем пояснить, что значит разрыв по НДС, расскажем, как налоговики проверяют корректность исчисления НДС.

Российские налоговики снабжены современным программным обеспечением, которое из года в год совершенствуется.

В 2021 году они работают с помощью автоматизированной информационной системы «Налог-3» (АИС «Налог-3»). В ближайших планах — разработка концепции следующего поколения этой системы «Налог-4».

Нашумевшая АСК НДС (ныне «Контроль НДС») — это программный комплекс, входящий в состав АИС «Налог-3».

А теперь расскажем, как проверяют разрывы по НДС. Разрыв по НДС выявляют с помощью АСК НДС.

Чтобы понять, что это – разрыв в цепочке НДС, обратимся к налоговой декларации по НДС.

В декларацию по НДС помимо общих цифр входят разделы 8–12, которые, по сути, являются книгами продаж, покупок и журналами учета счетов-фактур. То есть у налоговиков есть данные счетов-фактур, которые были выставлены и по которым налог был принят к вычету.

Получается, что налоговый разрыв по НДС – это несоответствие в данных, отраженных в книгах покупок и продаж у контрагентов. Какие несоответствия имеются в виду, рассмотрим ниже.

О порядке расчета НДС в 2021 году мы сделали подборку статей «Порядок расчета НДС в 2020–2021 годах».

Какие бывают разрывы по НДС

Разрывы по НДС можно условно разделить на прямой разрыв по НДС и сложный разрыв по НДС.

Снова обратимся к декларации по НДС. Итак, налоговики с помощью программного обеспечения сопоставляют данные книг покупок и книг продаж. Любой счет-фактура, отраженный в книге покупок одного хозсубъекта, должен быть отражен в книге продаж другого хозсубъекта. Если этого не происходит, то можно говорить о прямом разрыве по НДС.

О том, как применять вычет по НДС, мы писали в статье «Порядок применения налоговых вычетов по НДС: условия».

Однако не всё так просто, и на прямом сравнении дело не заканчивается. АСК НДС сопоставляет данные не только в паре продавец/покупатель, программа отслеживает всю цепочку по поставщикам, анализируя заявленные вычеты и фактическую уплату НДС в бюджет. Такой глубокий анализ и выявление несоответствий на втором, третьем и так далее уровнях принято называть сложным разрывом по НДС.

Какие именно несоответствия относятся к разрывам:

- отсутствие контрагента в ЕГРЮЛ;

- отсутствие отчетности у контрагента или нулевая отчетность;

- неуплата налога в бюджет.

Также разрывы можно охарактеризовать как технические и разрывы по схеме.

Технический разрыв может быть вызван технической ошибкой. Например, неверно указаны значимые реквизиты счетов-фактур, случайно не отражены счета-фактуры в книге продаж.

Схемные разрывы по НДС — это неправомерное применение налогоплательщиком вычетов, использование незаконных схем оптимизации налогообложения. Однако и добросовестный налогоплательщик может быть уличен в разрыве по НДС.

Как проходит камеральная проверка по НДС, узнайте из статьи «Камеральная налоговая проверка по НДС: сроки и изменения в 2021 году».

Действия налоговиков

Обнаружен разрыв по НДС – последствия для компании почти всегда одинаковы. Налоговики будут делать всё, чтобы закрыть разрыв по НДС. Вернее, закрытием разрывов по НДС будет заниматься, конечно, сама компания.

Если разрыв технический и прямой, то вопрос, как убрать разрыв по НДС в этом случае, не стоит остро. В ответ на требование налоговой компания просто исправляет свою ошибку, подав уточненную декларацию.

А что предпринимается для устранения разрывов по НДС более сложного характера?

При обнаружении разрыва НДС – схемы контролеры начинают производить действия, соответствующие внутренней инструкции налоговиков по разрывам по НДС. Эти правила не отражены в законодательных актах, они представлены в налоговой методичке, поэтому ориентироваться налогоплательщикам на них не требуется, но знать, о чём идет там речь, полезно.

При выявлении разрыва налоговики начинают досконально проверять всю цепочку поставщиков/покупателей. Налог должен быть уплачен в бюджет в любом случае. Раз обнаружен разрыв, значит, налог не уплачен. Налоговики усматривают в этом схему уклонения от уплаты налогов и ищут выгодоприобретателя. А при разрыве по НДС как узнать выгодоприобретателя?

Налоговики делают это начислением баллов, проверяя данные за два года, предшествующие проверке:

Анализу подвергаются следующие параметры:

Из приведенной схемы видно, что почти любую активно функционирующую компанию можно назначить выгодоприобретателем по разрыву в налоговой декларации по НДС.

Также напрашивается вывод, что «копать» будут под того, кто может заплатить. Акцептованный разрыв по НДС – это, если говорить простыми словами, определение выгодоприобретателя по такому разрыву.

Затем с выгодоприобретателем начинают работать.

Что делать при разрыве по НДС, зависит от того, как действуют налоговики.

Они могут прислать требование о даче пояснений по налоговому разрыву по НДС или внесении исправлений в декларацию.

Как ответить на требование о разрыве НДС, зависит от того, в чём выявлена ошибка. Повторимся, если ошибка носит технический характер, то надо подать уточненную декларацию или представить пояснения налоговой.

Как проверить корректность декларации по НДС по контрольным соотношениям, мы писали в статье.

Если проблема со стороны контрагента (не указан искомый счет-фактура, не уплачен налог в бюджет и пр. ), то дальнейшие действия налогоплательщика зависят от того, насколько он уверен в своей правоте и способности защищать свои права.

Как видим, претензии со стороны налоговиков в части разрывов по НДС могут прилетать не только после камералки собственной декларации по НДС, но и после проверок деклараций контрагентов даже не первого уровня.

Как отбиться от налоговой по разрыву по НДС? Проще всего выполнить требование налоговиков, убрать спорный вычет и доплатить налог. Это можно сделать даже в том случае, если сделка реальная и налогоплательщик ни в чём не виноват. Многие поступают именно так, опасаясь более глубоких проверок.

Но если цена вопроса высока и никаких нарушений налогоплательщик не совершал, то надо, конечно, бороться за свои права в виде вычета.

В ответе на требование можно указать следующее:

Грамотно составленный ответ на требование о даче пояснения по разрывам поможет не развиться ситуации дальше. Оформите пробный бесплатный доступ к «КонсультантПлюс» — там вы найдете пример ответа, составленный экспертами.

Далее может последовать вызов в налоговую по разрыву НДС, если требования налоговиков по доплате налога не были удовлетворены.

Основные советы тому, кого вызывают по разрыву НДС в налоговую на комиссию. Обращаем внимание, что комиссия и допрос — это разные понятия, и проводятся они на разных основаниях. Комиссия представляет собой скорее беседу, чем четкий допросный алгоритм «вопрос-ответ». Итог комиссии — предложение вам добровольно доплатить НДС.